Wewnątrzwspólnotowe nabycie towarów (WNT) – zasady, obowiązek podatkowy i wyłączenia

- Akademia Pana TAXA

- 3 minuty

Kiedy w 1993 roku ustanowiono jednolity rynek wewnętrzny UE i jego cztery swobody – swobodny przepływ osób, towarów, usług i kapitału, zniesiono również granice celne pomiędzy państwami członkowskimi w następstwie czego dotychczas stosowane zasady[1] nie mogły być już wykorzystywane.

Nowa rzeczywistość wymusiła ustanowienie nowych zasad opodatkowania transakcji wewnątrzwspólnotowych, a mianowicie wewnątrzwspólnotowego nabycia towarów (wcześniej import) i wewnątrzwspólnotowej dostawy towarów (wcześniej eksport).

W momencie przystąpienia Polski do Unii Europejskiej także rodzimy system prawny objęła zmiana zasad opodatkowania podatkiem VAT wewnątrzwspólnotowej wymiany handlowej. Zgodnie z nowymi przepisami podatek VAT przy tego typu transakcjach nie jest pobierany na granicy. Zamiast tego opodatkowanie ma miejsce w kraju nabywcy towaru, natomiast w kraju dostawcy stosuje się stawkę 0% VAT lub zwolnienie z prawem do odliczenia podatku naliczonego. Trochę inaczej jest w sytuacji świadczenia usług, jednak o tym napiszemy już niebawem.

[1] Wspomniane zasady polegały na opodatkowaniu dostaw towarów między unijnymi przedsiębiorcami, które wykorzystywały zasady zwolnienia z opodatkowania eksportu towarów i opodatkowaniu importu towarów na granicach państw członkowskich.

Wewnątrzwspólnotowe nabycie towarów (WNT)

Wewnątrzwspólnotowe nabycie towaru z perspektywy polskiego podatnika możemy opisać jako nabycie prawa do rozporządzania jak właściciel towarami, które w wyniku dokonanej dostawy są wysyłane lub transportowane na terytorium państwa członkowskiego innego niż terytorium państwa członkowskiego rozpoczęcia wysyłki lub transportu przez dokonującego dostawy, nabywcę towarów lub na ich rzecz.

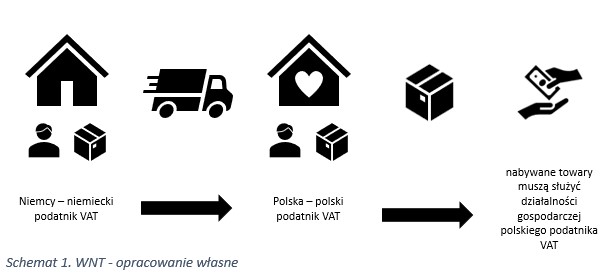

Jednak abyśmy mogli daną transakcję uznać za WNT muszą zostać spełnione dodatkowe przesłanki, a mianowicie nabywcą towarów w kraju musi być podmiot będący podatnikiem podatku VAT, a nabywane towary muszą służyć jego działalności gospodarczej. Analogicznie dokonujący dostawy musi być podatnikiem w kraju nadania.

Powyższych kryteriów nie stosuje się gdy przedmiotem nabycia są nowe środki transportu, o czym napiszemy w oddzielnym artykule.

W celu uproszczenia powyższej definicji cały proces możemy rozrysować na następujące etapy:

W dużym uproszczeniu, powyższy schemat odczytamy następująco:

Podatnik niemiecki wysyła towar z terytorium Niemiec do polskiego podatnika VAT w Polsce (oba kraje są państwami członkowskimi UE). Warunkiem podstawowym dla WNT jest odmienność państwo wysyłki od państwo nabycia towaru. W sytuacji gdy towar wysyłany jest z punktu A do punktu B, które znajdują się w tym samym kraju, mówimy wówczas o transakcjach krajowych. Kolejnym warunkiem stanowiącym o istnieniu transakcji WNT jest cel nabycia towarów – towar musi być nabywany do celów działalności gospodarczej nabywcy.

Przemieszczenie towarów własnych

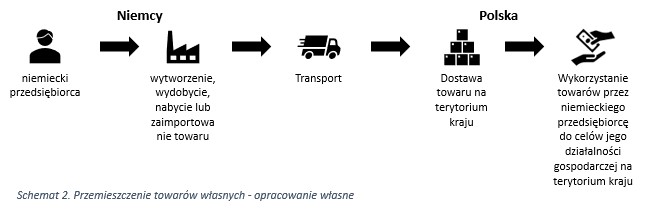

Przez wewnątrzwspólnotowe nabycie towarów rozumie się również przemieszczenie towarów należących do przedsiębiorcy zagranicznego z terytorium innego państwa członkowskiego na terytorium kraju, jeżeli towary te zostały przez niego uprzednio wytworzone, wydobyte, nabyte albo zaimportowane, i towary te mają służyć jego działalności gospodarczej w Polsce.

Przemieszczenie towarów własnych możemy rozpisać następująco:

WNT – wyłączenia

Ustawa definiuje także transakcje, których nie uznaje się za wewnątrzwspólnotowe nabycie towarów, pomimo że mają one znamiona takiej transakcji.

Wykaz czynności, które mimo przemieszczania towaru pomiędzy różnymi państwami UE nie stanowią nabycia wewnątrzwspólnotowego został zamieszczony w art. 12 ustawy o VAT[1]. Natomiast w art. 10 tej ustawy zamieszczono spis towarów oraz osób, które mimo uczestnictwa w transakcji nie będą prowadziły do powstania obowiązków z tytułu wewnątrzwspólnotowego nabycia towarów. Ustawodawca wymienia w nim między innymi podmioty niepodlegające obowiązkowi w zakresie podatku VAT, które sprowadzą, z terytorium UE, na terytorium kraju towary o wartości nieprzekraczającej 50.000 zł w trakcie roku podatkowego.

W kolejnych artykułach omówimy wewnątrzwspólnotową dostawę towarów oraz nabycie nowych środków transportu.

[1] Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług (Dz.U.2023.1570 ze zm.)

Anna Markiewicz-Piluś

Konsultant

Tel.: +48 503 974 337