Co małe i średnie przedsiębiorstwa powinny wiedzieć o cenach transferowych?

- Trochę o Powiązaniach

- 4 minuty

Przepisy o cenach transferowych rzadko są analizowane przez małych i średnich przedsiębiorców, gdyż kojarzą się raczej z dużymi grupami kapitałowymi i wielomilionowymi transakcjami.

Tymczasem przepisy te dotyczą nie tylko transakcji zakupu/sprzedaży towarów lub usług i transakcji finansowych zawieranych pomiędzy podmiotami powiązanymi, ale także:

- nietypowych transakcji takich jak: nieodpłatne świadczenia, podniesienia/ obniżenia kapitału, połączenia/podział/wydzielenie spółek, restrukturyzacje itp.,

- transakcji realizowanych przez podmioty powiązane poprzez powiązania osobowe, zarządcze, rodzinne,

- transakcji realizowanych z podmiotami niepowiązanymi – w przypadku transakcji zawieranych z podmiotami rajowymi.

Jeśli zatem jesteś małym bądź średnim przedsiębiorcą sprawdź, jakie masz obowiązki z zakresu cen transferowych, ale też, na jakie zwolnienia możesz liczyć.

Podmioty powiązane, czyli kto?

Za podmioty powiązane uznajemy przede wszystkim:

- podmioty powiązane kapitałowo poprzez udział minimum 25 proc. udziałów w kapitale, praw głosu, udziałów w zyskach, certyfikatów inwestycyjnych, jednostek uczestnictwa,

- podmioty powiązane osobowo/zarządczo/rodzinnie, jeśli te same osoby podejmują kluczowe decyzje w podmiotach, np. zasiadają w radach nadzorczych, zarządzie, pełnią rolę kluczowego dyrektora lub pozostają w relacjach rodzinnych/małżeńskich z takimi osobami z innych podmiotów.

Przykładowo jeśli jesteś udziałowcem w spółce A, a Twój brat jest członkiem zarządu w spółce B to poprzez powiązania rodzinne i fakt, że macie istotny wpływ na podejmowanie kluczowych decyzji w tych spółkach- spółki A i B są uznawane za podmioty powiązane.

Warunki rynkowe

Podmioty powiązane obowiązane są ustalać ceny transferowe na warunkach rynkowych, czyli na warunkach, jakie ustaliłyby między sobą podmioty niepowiązane. Organy podatkowe mogą więc kontrolować wynagrodzenie ustalane w transakcjach zawieranych pomiędzy podmiotami powiązanymi. W przypadku, gdy podatnik nie posiada uzasadnienia dla zastosowanej ceny, organy mogą próbować ją podważać i na podstawie własnej analizy doszacować zobowiązanie podatkowe.

Aby uniknąć dyskusji z organami podatkowymi warto mieć przygotowane dokumenty i argumentację uzasadniające zastosowanie danego sposobu kalkulacji i wysokości wynagrodzenia w transakcji kontrolowanej.

Analiza cen transferowych

Rynkowość zastosowanego w transakcji wynagrodzenia najskuteczniej uzasadniają analizy porównawcze wskazujące wartości wynagrodzenia, marż lub narzutów stosowanych w analogicznych transakcjach zawieranych pomiędzy podmiotami niepowiązanymi. Jeśli podatnik posiada taką analizę to organy podatkowe najpierw muszą podważyć zastosowaną w niej metodologię a następnie przedstawić własną analizę uzasadniającą inny poziom wynagrodzenia w transakcji. Starannie przygotowana analiza cen transferowych skutecznie zwiększa poziom bezpieczeństwa podatkowego.

Obowiązki dokumentacyjne

W przypadku, gdy zidentyfikują Państwo u siebie transakcje z podmiotami powiązanymi, przekraczające wymienione w ustawie o CIT progi istotności, to należy:

- sporządzić dokumentację cen transferowych;

- sporządzić analizę cen transferowych – o ile podatnik nie spełnia przesłanek do skorzystania ze zwolnienia ze sporządzania analizy lub jeśli nie ma pewności co do rynkowości stosowanych cen;

- przekazać do właściwego organu podatkowego informację o przeprowadzonych transakcjach (Formularz TPR) wraz z oświadczeniem o stosowaniu cen rynkowych.

Jakie są progi istotności

Zgodnie z ustawą o CIT dokumentację cen transferowych należy sporządzić dla transakcji kontrolowanej o charakterze jednorodnym, której wartość netto przekracza w roku podatkowym następujące progi dokumentacyjne:

- 10 mln zł – w przypadku transakcji towarowej lub finansowej;

- 2 mln zł – w przypadku transakcji usługowej i innej;

- w przypadku przeprowadzania transakcji z podmiotami rajowymi,

- 2,5 mln zł w przypadku transakcji finansowej,

- 0,5 mln zł w przypadku transakcji innej niż finansowa.

Transakcje rajowe – uwaga na podmioty niepowiązane

W przypadku transakcji z podmiotami mającymi siedzibę w rajach podatkowych (także niepowiązanymi!) już jednorazowa transakcja o wartości 500 tys. zł powoduje u polskiego podatnika powstanie obowiązków z zakresu cen transferowych. W przypadku polskich przedsiębiorców często spotykanym przykładem jest import towarów z Chin i otrzymanie faktury z Hong Kongu)[1] .

Nietypowe transakcje objęte obowiązkami z zakresu cen transferowych

Obowiązkom z zakresu cen transferowych podlegają wszystkie identyfikowane na podstawie rzeczywistych zachowań stron działania o charakterze gospodarczym, których warunki zostały ustalone lub narzucone w wyniku powiązań. Przykładem często pomijanej transakcji jest udzielenie nieodpłatnego świadczenia, np. nieodpłatnego poręczenia kredytu, nieodpłatnej licencji lub udzielenie pożyczki dla podmiotu powiązanego. Kolejnym przykładem są transakcje kapitałowe takie jak podwyższenie kapitału zakładowego w podmiocie powiązanym, objęcie nowoutworzonych udziałów bądź akcji, połączenie, przejęcie lub podział spółek powiązanych.

Zakres transakcji podlegających obowiązkom z zakresu cen transferowych jest więc szeroki. Dobre wiadomości są takie, że mikro i mali przedsiębiorcy mogą skorzystać z uproszczeń. Najczęściej stosowane jest zwolnienie z obowiązku przygotowania analizy cen transferowych.

Zwolnienie z analizy cen transferowych dla mikro i małych przedsiębiorców

Ze zwolnienia z przygotowania analizy cen transferowych za 2022 r. mogą skorzystać mikro i mali przedsiębiorcy w rozumieniu ustawy Prawo przedsiębiorców.

Należy jednak pamiętać, że pomimo braku obowiązku sporządzania analizy wskazującej rynkowy poziom cen lub marż/narzutów stosowanych na rynku, przedsiębiorca ma obowiązek stosowania cen rynkowych w transakcjach, których warunki zostały ustalone lub narzucone w wyniku powiązań jak i w transakcjach realizowanych z podmiotami rajowymi. Rynkowość wysokości wynagrodzenia w transakcji może potwierdzić analiza porównawcza (benchmark) przeprowadzona przez niezależnego doradcę.

Od czego zacząć?

- Na początek należy zweryfikować czy realizują Państwo transakcje z podmiotami powiązanymi kapitałowo/osobowo/zarządczo/ rodzinnie lub transakcje z podmiotami z rajów podatkowych.

- Następnie należy sprawdzić czy transakcje te przekraczają progi dokumentacyjne wskazane w ustawie o CIT. Zwracamy uwagę na fakt, że progi 2 mln i 10 mln rocznie nie zmieniły się od 2019 roku zatem aktualnie, przy wysokiej inflacji, łatwiej je przekroczyć niż kilka lat temu.

- W przypadku zidentyfikowania takich transakcji należy zgromadzić dokumenty i inne materiały niezbędne do sporządzenia dokumentacji cen transferowych.

- Dodatkowo należy sprawdzić, czy ceny stosowane w zidentyfikowanych transakcjach są cenami rynkowymi. W tym celu pomocna może być analiza cen transferowych.

- Jeśli, jako mikro lub mały przedsiębiorca, są Państwo zwolnieni z przygotowania analizy cen transferowych to obowiązki z zakresu cen transferowych ograniczają się do posiadania dokumentacji cen transferowych oraz do złożenia informacji TPR wraz z oświadczeniem o stosowaniu cen rynkowych w transakcjach kontrolowanych.

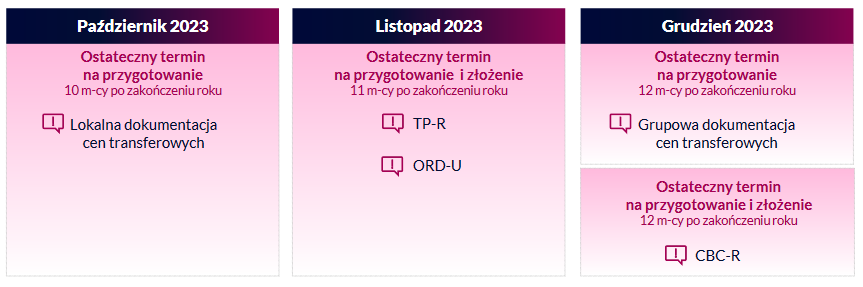

Poniżej prezentujemy terminy na wypełnienie obowiązków dokumentacyjnych i sprawozdawczych za rok 2022*.

Zapraszamy do kontaktu z ekspertami MDDP w celu potwierdzenia Państwa obowiązków wynikających z przepisów o cenach transferowych i w celu uzyskania wsparcia w ich wypełnieniu.

_______________

*Wskazane terminy dotyczą podatników, dla których rok podatkowy jest zgodny z rokiem kalendarzowym.

[1] Pełna lista rajów podatkowych jest wymieniona w rozporządzeniu Ministra Finansów w sprawie określenia krajów i terytoriów stosujących szkodliwą konkurencję podatkową

Magdalena Dymkowska

Partner w Zespole Cen Transferowych

Tel.: (+48) 501 108 261