Polski Ład 2.0 – zmiany w zakresie PIT, ZUS i NFZ od 1 lipca 2022 r.

W Dzienniku Ustaw opublikowano nowelizację przepisów tzw. „Polskiego Ładu”.

Część zmian wchodzi w życie już 1 lipca 2022 r., niektóre zmiany zaczną natomiast obowiązywać od 1 stycznia 2023 r.

Poniżej podsumowanie kluczowych zmian ,,Polskiego Ładu 2.0’’ z perspektywy płatników oraz podatników.

Zmiany obowiązujące od lipca 2022 r.

- Skala podatkowa

- Obniżona zostaje najniższa stawka w skali podatkowej PIT z 17% do 12%, z jednoczesnym zredukowaniem kwoty zmniejszającej podatek z 5.100 zł (425 zł miesięcznie) do 3.600 zł (300 zł miesięcznie).

- Nowa skala podatkowa znajdzie zastosowanie do rozliczenia dochodów za cały rok 2022, przy czym płatnicy zastosują ją przy kalkulacji zaliczek na podatek od wynagrodzeń wypłacanych od 1 lipca 2022 r.

Skala PIT z 2022 r. – od 1 lipca 2022 r.

| Podstawa obliczenia podatku w PLN | Podatek wynosi | ||||

| od | do | ||||

| 120.000 | 12% minus kwota zmniejszająca podatek 3.600 zł | ||||

| 120.000 | 10.800 PLN + 32% nadwyżki ponad 120.000 zł | ||||

· Miesięczna kwota zmniejszająca podatek – 300 zł – przysługuje za każdy miesiąc niezależnie od wysokości dochodu. · Roczna kwota zmniejszająca podatek – 3.600 zł. | |||||

- Likwidacja ulgi dla klasy średniej

- Od 1 lipca 2022 r. płatnik (zakład pracy) nie nalicza ulgi dla klasy średniej przy kalkulacji zaliczek na PIT.

- Ulga dla klasy średniej nie będzie również odliczana w rocznym rozliczeniu PIT. Wyjątkowo, podatnicy, którzy na skutek likwidacji ulgi dla klasy średniej zapłacą wyższy PIT roczny za 2022 r. (mimo obniżenia stawki PIT do 12%), otrzymają zwrot różnicy. Zwrot będzie wyliczany przez urząd skarbowy na podstawie dochodów rocznych podatnika.

- Likwidacja mechanizmu podwójnego liczenia zaliczek na PIT

- Uchylono obowiązek podwójnego liczenia zaliczek na PIT, zgodnie z którym płatnik musiał obliczać zaliczkę według zasad z 2021 r. oraz zasad z 2022 r.

- Jeżeli w lipcu 2022 r. płatnik potrąci zaliczkę PIT na „starych” zasadach, będzie zobowiązany przeliczyć zaliczkę jeszcze raz na nowych zasadach i ewentualną pobraną nadwyżkę zwrócić pracownikowi, chyba że przekazał zaliczkę na rachunek urzędu skarbowego.

- Oświadczenie o zamiarze wspólnego rozliczenia z dzieckiem

- Przywrócono możliwość wspólnego rozliczenia z dzieckiem dla rodziców samotnie wychowujących dzieci, z zastrzeżeniem dodatkowych warunków. Wspólne rozliczenie będzie możliwe dla dochodów uzyskanych od 1 stycznia 2022 r.

- Samotni rodzice będą mogli już od 1 lipca 2022 r. złożyć płatnikowi oświadczenie o zamiarze wspólnego rozliczenia się z dzieckiem. W takim przypadku płatnik będzie pobierał zaliczki do końca roku według stawki 12%.

- Zmiany w nowych ulgach PIT dla osób zatrudnionych

- Zwolnienie z PIT (do 85 528 zł rocznie) w ramach tzw. ulgi dla młodych, ulgi na powrót, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów, obejmie również przychody z zasiłku macierzyńskiego.

- Wzrasta limit dochodów pełnoletniego dziecka (aktualnie jest 3.089 zł, a będzie 16.061,28 zł w 2022 r.), istotny z punku widzenia:

- odliczenia ulgi na pełnoletnie zarobkujące dziecko (do 25 r. życia), kontynuujące naukę,

- możliwości wspólnego rozliczenia jako samotny rodzic z pełnoletnim dzieckiem (do 25 r. życia), kontynuującym naukę,

- skorzystania z ulgi dla rodzin 4+.

- Wzrost wynagrodzenia płatnika za terminowe wpłacanie podatków (planowana zmiana)

- Obecnie wynagrodzenie płatnika za terminowe wpłacanie podatków na rzecz budżetu Państwa wynosi 0,3% kwoty pobranych podatków.

- Planowane jest zwiększenie wynagrodzeń dla płatników, którzy obliczają podatki (zaliczki) od dochodów opodatkowanych wg skali podatkowej. Wynagrodzenie ma wynieść 0,6% kwoty pobranych podatków. Projekt zmian w tym zakresie, które mają wejść w życie 1 lipca 2022 r., jest jeszcze na etapie konsultacji.

- Zmiany dla osób samozatrudnionych

- Możliwość częściowego odliczenia zapłaconych składek na ubezpieczenie zdrowotne dla przedsiębiorców rozliczających się:

- 19% podatkiem liniowym – odliczenie od dochodów lub jako koszt podatkowy (odliczenie do limitu 8.700 zł rocznie),

- ryczałtem od przychodów ewidencjonowanych – odliczenie od przychodów (odliczenie do 50% kwoty zapłaconych składek).

- Możliwość zmiany stosowanej w 2022 r. formy opodatkowania dochodów (przychodów) z działalności gospodarczej na skalę podatkową w trakcie / po zakończeniu roku:

- podatnicy rozliczający się w 2022 r. ryczałtem mogą przejść na skalę podatkową już w ciągu 2022 r., składając oświadczenie o rezygnacji z opodatkowania ryczałtem w terminie do 22 sierpnia 2022 r. – zmiana formy opodatkowania będzie dotyczyła dochodów uzyskanych od lipca 2022 r.,

- podatnicy rozliczający się w 2022 r. podatkiem liniowym lub ryczałtem będą mogli zmienić formę opodatkowania przechodząc na skalę podatkową, składając oświadczenie w ramach zeznania rocznego za 2022 r. – w tym przypadku zmiana formy opodatkowania będzie dotyczyła dochodów uzyskanych w całym 2022 r.

Uwaga. Zmiana formy opodatkowania będzie skutkowała również koniecznością naliczenia składki zdrowotnej na zasadach właściwych dla skali podatkowej.

- Ubezpieczenie zdrowotne prokurentów

- Przepisy w zakresie ubezpieczenia zdrowotnego osób powołanych do pełnienia funkcji na mocy aktu powołania, które z tego tytułu pobierają wynagrodzenie, zostaną doprecyzowane poprzez wskazanie wprost, że dotyczą one również prokurentów.

- Jak wynika z uzasadnienia do nowelizacji, celem tej zmiany nie jest wprowadzenie nowego obowiązku składkowego, a wyłącznie potwierdzenie, że od 1 stycznia 2022 r. prokurenci podlegają ubezpieczeniu zdrowotnemu.

Cześć zmian zacznie obowiązywać od 1 stycznia 2023 r.

- Oświadczenia / wnioski mające wpływ na obliczanie zaliczek PIT, w tym PIT-2

- Aktualnie oświadczenie PIT-2 o zastosowaniu kwoty zmniejszającej podatek mogą złożyć pracownicy. Po zmianach:

- PIT-2 będą mogli złożyć również inni zatrudnieni (np. zleceniobiorcy, wykonawcy dzieł, członkowie zarządu i RN, osoby na kontraktach menedżerskich), w tym również, gdy uzyskują dochody z najmu i działalności gospodarczej, opodatkowanej wg skali,

- podatnik będzie mógł złożyć PIT-2 maksymalnie 3 płatnikom, wskazując, że dany płatnik jest uprawniony do pomniejszenia zaliczki o kwotę stanowiącą 1/12 kwoty zmniejszającej podatek albo 1/24 kwoty zmniejszającej podatek, albo 1/36 kwoty zmniejszającej podatek.

- Możliwość złożenia wniosku do płatnika o niepobieranie zaliczek na PIT, aktualnie dostępna m.in. dla zleceniobiorców i wykonawców dzieł, zostanie rozszerzona również na pracowników. Prawo do złożenia wniosku przysługuje podatnikowi, jeżeli przewiduje, że jego roczne dochody opodatkowane wg skali podatkowej nie przekroczą 30.000 zł.

- Pracownicy, dojeżdżający do pracy z innych miejscowości, będą mogli zwolnić pracodawcę z obowiązku naliczenia podwyższonych kosztów uzyskania przychodów.

- Uporządkowane zostaną generalne zasady składania oświadczeń przez zatrudnionych.

- Wprowadzona zostanie zasada wyłączenia odpowiedzialności płatnika, gdy zaniżenie lub nieujawnienie przez płatnika podstawy opodatkowania wynikało z zastosowania złożonych przez podatnika wniosków lub oświadczeń mających wpływ na obliczenie zaliczki.

- Komplementariusze w SKA z nowym obowiązkiem składkowym

- Za osobę prowadzącą działalność gospodarczą dla celów składkowych uważany będzie również komplementariusz w SKA.

- Komplementariusze w SKA będą opłacali składki na ubezpieczenia społeczne i zdrowotne jako przedsiębiorcy, z uwzględnieniem zbiegów do podlegania ubezpieczeniom społecznym z innych tytułów.

- Inne wybrane zmiany w PIT

- Ujednolicone zostaną terminy składania zeznań rocznych PIT. Przykładowo, zeznanie PIT-28 będzie należało złożyć do 30 kwietnia roku następującego po roku podatkowym.

- Zwiększone zostaną maksymalne odpisy na organizacje pożytku publicznego przekazywane w rocznym zeznaniu podatkowym z 1% do 1,5% podatku.

- Ograniczona/uszczelniona zostanie tzw. ulga na zabytki. Poniesione od 1 stycznia 2023 r. wydatki na odpłatne nabycie zabytku nieruchomego wpisanego do rejestru zabytków lub udziału w takim zabytku nie będą stanowiły podstawy dla pomniejszenia dochodu do opodatkowania.

- Zwiększona zostanie możliwość odliczenia od podstawy opodatkowania kwoty składek członkowskich zapłaconych na rzecz związków zawodowych z 300 PLN do 500 PLN.

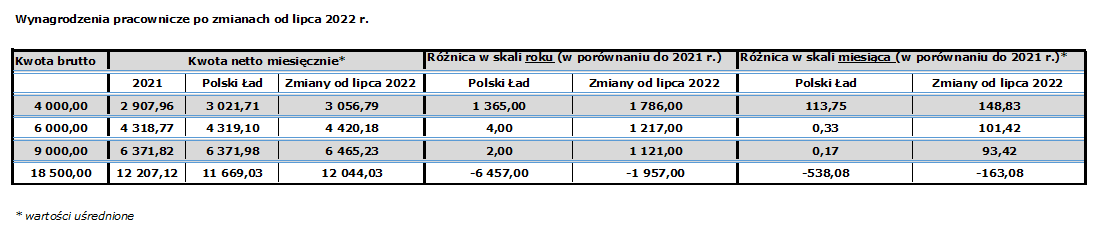

Wpływ Polskiego Ładu 2.0. na wynagrodzenia pracownicze – przykładowa kalkulacja

*****

W przypadku zainteresowania powyższymi informacjami i ich wpływem na Państwa działalność, prosimy o kontakt z:

| Anna Misiak | Anna.Misiak@mddp.pl | +48 500 046 024 |

| Rafał Sidorowicz | Rafal.Sidorowicz@mddp.pl | +48 506 788 582 |

lub Państwa doradcą ze strony MDDP.